استانداردهای حسابداری

استاندارد حسابدارى شماره 28 فعاليتهاى بيمه عمومى (لازمالاجرا براي کليه صورتهاي مالي که دوره مالي آنها از تاريخ اول فروردين 1386 يا بعد از آن شروع ميشود)

هدف

1 . هدف اين استاندارد تجويز روشهاى حسابدارى براى حقبيمه، خسارت و مخارج تحصيل بيمههاى عمومى مستقيم و اتكايى و همچنين افشاى اطلاعات اين نوع فعاليتها در صورتهاى مالى شرکتها و مؤسسات بيمه است. الزامات سایر استانداردهای حسابداری درصورتی برای فعالیتهای بیمه عمومی کاربرد دارد که توسط این استاندارد جایگزین نشده باشد.

دامنه كاربرد

2 . اين استاندارد بايد در مورد فعاليتهاى بيمه عمومى و بيمه عمر زماني بكار گرفته شود و در مورد ساير بيمههاي زندگى كاربرد ندارد.

تعاريف

3 . اصطلاحات ذيل در اين استاندارد با معانى مشخص زير بكار رفته است:

- قرارداد بیمه (بیمه نامه) : عقدی است كه بهموجب آن يك طرف (بيمهگر) متعهد ميشود در ازاى دريافت حق بيمه از طرف ديگر (بيمهگذار)، در صورت وقوع حادثه، خسارت وارده به او يا شخص ذينفع را جبران كند يا مبلغ معینی را به وى يا شخص ذينفع بپردازد.

- بیمه زندگی : نوعی بیمه مرتبط با حیات یا فوت انسان است که بیمهگر نسبت به پرداخت وجوهی معین براساس رویداد مشخصی، اطمینان میدهد.

- بيمه عمومى : به بیمههای غیر از بیمه زندگی اطلاق میشود.

- حق بيمه : مبلغی است که بیمهگر درازای پذیرش خطر طبق قرارداد بیمه از بیمهگذار مطالبه میکند.

- تاريخ شروع پوشش بیمه ای : عبارت است از تاریخ شروع پذیرش خطر توسط بیمهگر طبق قرارداد بیمه.

- بيمهاتکايي : بیمهای است كه به موجب آن يك طرف (بيمهگر اتکایی) در ازاى دريافت حق بيمه، جبران تمام يا بخشى از خسارت وارده به طرف ديگر (بيمهگر واگذارنده) را بابت بيمهنامه يا بيمهنامههاي صادره و يا قبولى توسط وى، تعهد ميکند.

- بيمه اتكايى نسبى : نوعى بيمهاتکايي است كه به موجب آن بيمهگر اتکایی در قبال دريافت نسبتى از حق بيمه قرارداد بيمه اوليه، تعهد ميکند بههمان نسبت خسارت وارده به بيمهگر واگذارنده را جبران كند.

- بيمهاتكايى غيرنسبى : نوعى بيمهاتكايى است كه در آن بيمهگر اتکایی درقبال دريافت حق بيمه، تعهد ميکند تمام يا بخشى از خسارت مازاد بر سقف از پيش تعيين شده را جبران كند.

- خسارت : عبارت است از مبلغ قابل پرداخت در اثر وقوع حوادث تحت پوشش قرارداد بيمه.

.

شناخت درآمد حق بيمه

4 . درآمد حق بيمه بايد از تاریخ شروع پوشش بیمهای و بهمحض اينكه حق بيمه بهگونهاى اتكاپذير قابل اندازهگيرى باشد، شناسايى شود.

5 . بيمهگر درآمد حق بيمه را در ازاى پذيرش خطر كسب ميکند، لذا درآمد حق بيمه از تاريخ شروع پوشش بیمهای، و نه تاریخ صدور، در رابطه با هريك از بيمه نامهها شناسايى ميشود. با اين وجود، بنابه ملاحظات عملى، بيمهگران معمولاً براى شناسايى درآمد، از مبناهایی استفاده ميکنند كه براساس آن، تاریخ مزبور بهطور تقریبی تعیین میشود. براى مثال بيمهگر مستقيم ممكن است فرض كند براى تمام بيمهنامههاي صادر شده در يك ماه، خطر از اواسط ماه پذيرفته شده است. استفاده از اين مفروضات در صورتى قابل پذيرش است كه نتيجه حاصل از بكارگيرى آن با شناسايى درآمد از تاريخ شروع پوشش بیمهای هر بيمهنامه در دوره مالی مربوط، تفاوت با اهميتى نداشته باشد.

6 . چنانچه بيمهگر براساس قوانین و مقررات مبالغى را از جانب سازمانهاى دولتى يا ساير اشخاص ثالث از بيمهگذار دريافت كند و بدون دخل و تصرف آن را به حساب ذینفع واريز كند، اين مبالغ درآمد بيمهگر تلقى نميشود.

7 . درآمد حق بيمه بايد به طور يكنواخت در طول دوره بيمهنامه (براى بيمههاي مستقيم) يا در طول دوره پذیرش غرامت (براى بيمههاي اتكايى) شناسايى شود مگر اينكه الگوى وقوع خطر در طول دوره بيمهنامه يكنواخت نباشد كه در اينصورت درآمد حق بيمه متناسب با الگوى وقوع خطر برآوردی، شناسايى ميشود.

8 . در بيمههاي عمومى، مبلغ حق بيمه در ازاى پوشش خطر براى يك دوره زمانى معين دريافت ميشود. اين دوره زمانى معمولاً با دوره مالى تحت پوشش صورتهاى مالى متفاوت است و درنتيجه حق بيمه مربوط به بيمهنامههاي صادر شده در هر دوره با درآمد حق بيمه برابر نيست. بخشى از حق بيمه که مرتبط با پوشش خطر بعد از پایان دوره مالی میباشد طبق بند 15 زیر حق بيمه عايد نشده محسوب میشود.

9 . در رابطه با بسيارى از بيمههاي عمومى، درآمد حق بيمه معمولاً متناسب با گذشت زمان شناسايى ميشود. اين روش در مواردى مناسب است كه خطر وقوع حوادثى كه منجر به خسارت ميشود در طول دوره بيمهنامه تقريباً يكنواخت باشد.

10 . در بعضى رشتهها همانند بيمه مهندسى، الگوى وقوع خطر در طول دوره بيمهنامه يكنواخت نيست. درمورد بيمههاي مهندسى (نظير سدسازى) در اوايل انجام پروژهها خطرات كمتر است و معمولاً در مراحل پايانى پروژه احتمال وقوع خطر و تحمل خسارت افزايش مىيابد. درآمد حق بيمه اين نوع بيمهها متناسب با الگوى وقوع خطر برآوردی شناسايى ميشود.

11 . در مواردى كه طبق بیمه نامه ، مبلغ حق بيمه در آينده مشمول تعديل میباشد، حق بيمه تعديل شده باید در موارد ممکن به عنوان مبناى شناسايى درآمد حق بيمه مورد استفاده قرار گيرد. اگر نتوان مبلغ تعديل را بهگونهاي اتكاپذير براورد كرد، مبلغ اوليه حق بيمه كه باتوجه به سایر اطلاعات مربوط تعديل ميشود بايد به عنوان مبنای شناسایی درآمد حق بيمه استفاده شود.

12 . در بعضى از انواع بیمهها، حق بيمه باتوجه به نتايج رویدادها و اطلاعاتى كه تنها در طول دوره بيمه يا پس از آن مشخص میشود، تعديل میگردد. براى مثال، بيمه باربرى دریایی و بیمه آتشسوزى انبارها از انواع بيمههاى قابل تعديل است كه در ابتداى دوره بيمه، مبلغ اولیه حق بيمه توسط بيمهگذار به بيمهگر پرداخت و سپس براساس اعلاميه حمل يا اعلام موجودى، تعديل ميشود.

13 . درآمد حق بيمه مربوط به بيمهنامههاي بين راهى بايد براساس الزامات بندهاى 4، 7 و 15 شناسايى شود.

14 . بيمهگر ممكن است اطلاعات كافى جهت تشخيص بيمهنامههاي صادر شده در اواخر سال مالى كه تاريخ شروع پوشش بیمهای آن قبل از تاريخ ترازنامه است، نداشته باشد. اين نوع بيمهنامهها را بيمهنامههاي بين راهى ميگويند. باتوجه به اينكه درآمد حق بيمه از تاريخ شروع پوشش بیمهای شناسايى ميشود، مبلغ بيمهنامههاي بين راهى براساس تجارب گذشته و رويدادهاى پس از تاريخ ترازنامه براورد ميشود و حصه عايد شده آن به عنوان درآمد حق بيمه شناسايى ميشود.

.

حق بیمه عاید نشده

15 . بخشی از حق بیمه مرتبط با بیمهنامههای صادره طی دوره مالی که قابل انتساب به پوشش خطر بعد از پایان دوره مالی است بهعنوان حق بیمه عاید نشده شناسایی میشود.

16 . روشهای برآورد حق بیمه عاید نشده باید بهگونهای انتخاب شود که مبلغ برآوردی تفاوت با اهمیتی با بدهی واقعی در تاریخ ترازنامه نداشته باشد.

17 . درمواردی که الگوی وقوع خطر در طول دوره بیمهنامه تقريباً یکنواخت است برای محاسبه حقبیمه عاید نشده از روش تناسب زمانی استفاده میشود. شیوههای محاسبه حق بیمه عاید نشده در روش تناسب زمانی برای بیمه نامههای سالانه شامل روزانه (365/1)، ماهانه (24/1)،

فصلی (8/1) و سالانه (2/1) است. در شیوه روزانه حق بیمه عاید نشده شامل مجموع حق بیمههای عاید نشدهای است که در پایان دوره مالی باتوجه به مدت منقضی نشده بیمهنامهها محاسبه میشود. در شیوه فصلی فرض میشود که صدور بیمهنامهها در طی فصل بهطور یکنواخت است درصورتی که در شیوه ماهانه فرض بر این است که صدور بیمهنامهها در طول ماه بهطور یکنواخت است. چنانچه صدور بیمهنامهها در طول دوره مالی یکنواخت نباشد هرچه طول دوره مورد نظر برای محاسبه حق بیمه عاید نشده کمتر شود، سطح دقت آن بیشتر میشود.

18 . در مواردى كه حق بيمه متناسب با گذشت زمان به عنوان درآمد شناسايى ميشود، روش تناسب زمانی بايد بهگونهاي انتخاب و بكار گرفته شود كه دقت آن از روش فصلى (يا روش 8/1)

كمتر نباشد.

19 . چنانچه دوره بيمهنامه بيش از يك سال باشد، در اعمال روش تناسب زمانى حقبيمه يكساله در محاسبات مدنظر قرار میگيرد و حق بيمه مازاد بر یک سال، به طور كامل به عنوان حق بيمه عايد نشده محسوب مىگردد.

.

خسارت

20 . بدهى بابت خسارت معوق بايد براى بيمههاي مستقيم و اتكايى شناسايى شود. مبلغ خسارت معوق بايد بيانگر براورد معقولی از مخارج لازم براى تسويه تعهد فعلى در تاريخ ترازنامه باشد.

21 . بدهى بابت خسارت معوق بايد شامل مبالغ زير باشد:

الف . خسارت واقع شدهای که گزارش نشده است،

ب . خسارت گزارش شدهای که پرداخت نشده است،

ج . خسارتی كه به طور كامل گزارش نشده است و

د . مخارج براوردى تسويه خسارت.

22 . حصول اطمينان نسبت به شناسايى هزينهها و بدهيهای مرتبط با خسارت در دوره مالى مربوط، حائز اهميت است. خسارت، ناشي از حوادث تحت پوششى است كه در طول دوره بيمهنامه اتفاق ميافتد. برخى خسارتها در دوره مالى وقوع حادثه به بيمهگر گزارش و در همان دوره تسويه ميشود و برخى نيز ممكن است تا پايان دوره مالى تسويه نشود. همچنین، ممكن است حوادثى واقع و منجر به خسارت شود اما تا پايان دوره مالى به بيمهگر گزارش نگردد. اينگونه خسارتها، خسارت واقع شدهایکه گزارش نشده است ناميده ميشود. بدهى مربوط به خسارت واقع شدهای که پرداخت نشده است (شامل خسارت گزارش نشده)، باتوجه به تجربیات درمورد خسارت واقع شده در گذشته و آخرين اطلاعات موجود براورد و شناسايى ميشود. براى براورد مبلغ خسارت ياد شده، نهتنها تجربيات گذشته بلكه تغيير شرايط از قبیل آخرین حوادث فاجعهآميز و تغيير در حجم و تركيب خطرات تحت پوشش بيمه درنظر گرفته ميشود.

23 . تشخيص اجزای تشکیل دهنده مخارج نهايى جبران خسارت توسط بيمهگر، براى تعيين هزينههاى خسارت دوره مالى و بدهى خسارت معوق در تاريخ ترازنامه، حائز اهميت است. اين اجزا شامل مبالغ قابل پرداخت بابت خسارت طبق مفاد بیمهنامه و مخارج تعیین و تسویه خسارت است. مخارج تعیین و تسويه خسارت شامل مخارج مستقيم هر خسارت مانند حقالزحمه خدمات کارشناسی و حقوقی و همچنين آندسته از مخارج غیرمستقیمی است که بتوان با هر خسارت مرتبط دانست. در تعیین مخارج نهایی جبران خسارت، مبالغ بازیافتنی از طریق حق جانشینی و یا اقلام اسقاطی از مبلغ خسارت کسر میشود.

24 . بدهى بابت خسارت معوق شامل خسارت پرداخت نشده و مخارج مستقيم و غیرمستقیم تسويه خسارتی میباشد که در دورههای مالی جاری و گذشته واقع شده است، چون اين مبالغ بيانگر تعهد فعلى بيمهگر درنتيجه وقوع رويدادهاى گذشته است.

25 . ذخاير لازم براى خسارت معوق باتوجه به خسارت براوردى هر مورد يا طبقهاى از يك رشته (مثلاً در بيمه بدنه براساس مدل و سال توليد) تعيين ميشود. علاوهبر اين ممكن است براى هر رشته نيز از فرمولهاى رياضى استفاده شود. انتخاب روش محاسبه به نوع بيمه و قضاوت مديريت بستگى دارد. روشى كه توسط مديريت انتخاب ميشود بايد به طور يكنواخت اعمال گردد.

26 . شناسايى هزينهها و بدهيهاى مربوط به اجزاى تشكيلدهنده مخارج نهايى جبران خسارت به ميزان قابليت اتكاى اندازهگيرى اين اجزا بستگى دارد. بعضى بيمهگران، برای برآورد مخارج نهایی جبران خسارت با توجه به تجربيات گذشته خود و صنعت از فرمولهاى خاصى استفاده میكنند. اين فرمولها در صورتى قابلاتكا خواهد بود كه متكى به تعداد سالهاى كافى باشد و بهگونهاي مناسب براى درنظر گرفتن تحولات اخير تعديل گردد.

27 . تعديل بدهى خسارت معوق براساس اطلاعاتى كه پس از شناخت اوليه بدست مىآيد، ضرورى است. هدف از انجام اين تعديلات، براورد دقيقتر مخارج مورد انتظار جبران خسارت است. همانند ساير بدهيها، اثر اين تعديلات بر بدهى خسارت معوق و هزينه خسارت به محض دسترسی به اطلاعات جديد، شناسايى ميشود. با اينگونه تعديلات به عنوان تغییر در براورد حسابداری برخورد ميشود.

28 . مبالغ دریافتنی از بیمهگر اتکایی بابت خسارت واقع شده ، اعم از گزارش شده و گزارش نشده، باید در دوره وقوع از یک طرف بهعنوان دارایی و از طرف دیگر بهعنوان درآمد بیمهگر واگذارنده شناسایی شود و نباید حسب مورد با بدهی یا هزینه مربوط تهاتر شود.

.

ذخیره تکمیلی

29 . چنانچه حق بيمههاي عايد نشده براى پوشش خسارت مورد انتظار مربوط به بیمهنامههای منقضی نشده در تاریخ ترازنامه کافی نباشد باید ذخیره تکمیلی لازم برای آن شناسایی شود.

30 . براى تعيين ذخيره تکمیلی، هر رشته از فعالیتهای بیمهای بهطور جداگانه درنظر گرفته میشود. برای این منظور، مجموع حق بیمه عاید نشده هر رشته با مجموع خسارت مورد انتظار و هزینههای مربوط به آن مقایسه و در صورت وجود کسری، ذخیره تکمیلی شناسایی میشود.

.

حق بيمههاي اتكايى

31 . حق بيمه اتکایی واگذاری به بیمهگران اتکایی باید توسط بیمهگر واگذارنده از تاریخ شروع پوشش بیمهای و طی دوره تأمین خسارت قرارداد بیمه اتکایی، بهطور یکنواخت طی دوره پوشش بیمهای یا متناسب با الگوی وقوع خطر، بهعنوان هزینه بیمه اتکایی واگذاری در صورت سود و زیان شناسایی شود.

32 . بيمهگران مستقیم و اتکایی معمولاً بخشى از خطرات قبولى را به بيمهگران اتكايى منتقل و درقبال پوشش بیمهای مجدد، بخشى از حق بيمه دريافتى را به آنها پرداخت ميکنند. این مبالغ، هزینه بیمه اتکایی واگذاری نامیده میشود.

33 . بيمهگر واگذارنده معاملات بيمه مستقيم و بيمه اتکايي را به صورت جداگانه گزارش میكند تا دامنه و اثربخشى بيمه اتکايي براى استفادهكنندگان صورتهاى مالى به طور شفاف گزارش شود و شاخصهايى از عملكرد مديريت خطر به استفادهكنندگان ارائه گردد. براين اساس، حق بيمه واگذارى به بيمهگران اتكايى به عنوان هزينه شناسايى میشود و با درآمد حق بيمه تهاتر نمیگردد. خسارت دريافتى يا دريافتنى از بيمهگران اتكايى نيز توسط بيمهگر مستقيم به عنوان درآمد شناسايى ميگردد و با هزينه خسارت يا هزينه حق بيمه اتکايي واگذارى تهاتر نميشود.

34 . هزینه بیمه اتکایی واگذاری باتوجه به شرایط قرارداد منعقد شده با بیمهگر اتکایی یا الزامات قانونی شناسایی میشود. حق بيمه اتکايي واگذارى در بيمههاي اتكايى نسبى به طور هماهنگ با بيمههاي مستقيم مربوط به عنوان هزينه شناسايى ميگردد. به عبارت ديگر هزينه بيمه اتکايي واگذارى به طور يكنواخت در طول دوره بيمه مستقيم مربوط شناسايى و در مواردى كه شناسايى درآمد در بيمههاي مستقيم براساس الگوى وقوع خطر است، هزينه یاد شده نيز طبق الگوی مزبور شناسايى ميشود. هزینه بيمه اتکايي واگذارى در بيمههاي اتكايى غيرنسبى نيز معمولاً طى دوره بيمه اتکايي بهطور یکنواخت به عنوان هزينه دوره شناسايى ميشود.

35 . كارمزدهاى دريافتى و دريافتنى از بيمهگر اتكايى طبق شرایط بیمه اتکایی تعلق میگیرد و بنابراین در زمان شروع پوشش بیمه اتکایی بهعنوان درآمد شناسایی میشود.

36 . سهم بیمهگر مستقیم از مشارکت در سود (کارمزد منافع) دریافتی یا دریافتنی از بیمهگر اتکایی، طبق مبنای تعهدی صرفنظر از زمان دریافت آن، در زمان تحقق بهعنوان درآمد شناسایی میشود.

37 . بيمهگر اتكايى ممكن است بخشى از خطر پذيرفته شده از بيمهگر مستقيم را مجدداً به بيمهگر اتكايى ديگرى (بیمهگر اتکایی قبولکننده) واگذار كند كه به آن واگذارى مجدد گفته ميشود. نحوه حسابداری قراردادهای بیمه اتکایی مجدد نیز مشابه قراردادهای بیمه اتکایی اولیه است.

.

انتقال پرتفوى

38 . طبق ماده 54 قانون تأسیس بیمه مرکزی ایران و بیمهگری، مؤسسات بیمه میتوانند با موافقت بیمه مرکزی ایران و تصویب شورای عالی بیمه تمام یا قسمتی از پرتفوی خود را با کلیه حقوق و تعهدات ناشی از آن به یک یا چند مؤسسه بیمه مجاز دیگر واگذار کنند.

39 . باتوجه به اینکه مسئولیت مرتبط با خسارت بیمه انتقالی از بیمهگر انتقال دهنده به بیمهگر قبول کننده منتقل میشود، انتقال پرتفوی باید توسط بیمهگر انتقالدهنده بهعنوان حذف پرتفوی و توسط بیمهگر قبولکننده بهعنوان قبول پرتفوی بهحساب گرفته شود.

40 . حذف پرتفوی باید توسط بیمهگر انتقال دهنده ازطریق حذف بدهیها و داراییهای مرتبط با خطرات منتقل شده، بهحساب گرفته شود. قبول پرتفوی باید توسط بیمهگر قبولکننده از طریق شناسایی درآمد حق بیمه عاید نشده و خسارت معوق پذیرفته شده، بهحساب گرفته شود.

.

بیمه مشترک

41 . فعالیتهای بیمهای که از طریق قراردادهای بیمه مشترک با بیمهگذار انجام میشود باید توسط بیمهگران قبولکننده همانند بیمه مستقیم بهحساب گرفته شود.

42 . بیمهگران مستقیم یا اتکایی ممکن است طی یک قرارداد بیمه مشترک، طرف بیمهگذار واقع شوند یا اینکه هریک به نسبت سهم خود از بیمه مشترک، قراردادهای جداگانه با بیمهگذار منعقد کنند. در این موارد بیمهگران سهم خود از حق بیمهها، خسارت و سایر هزینهها را براساس نسبتهای توافقی به حساب میگیرند.

43 . بيمه نامههايى كه به طور مستقيم توسط یکی از اعضاى گروه بیمهگران مشترک صادر ميشود بايد توسط آن عضو به عنوان بيمه مستقيم به حساب گرفته شود و بخشى از خطرات كه توسط ساير اعضاى گروه پذيرفته ميشود بايد همانند بيمه اتکايي واگذارى محسوب گردد. بيمهگرانى كه اين خطرات را مىپذيرند بايد با آن همانند بيمه اتکايي قبولى برخورد كنند.

.

مخارج تحصيل

44 . مخارج تحصیل بیمه نامهها باید در زمان وقوع بهعنوان هزینه دوره شناسایی شود.

45 . مخارج تحصیل، ازجمله شامل حقالعمل پرداختی به نمایندگیهـا، مخـارج صـدور بیمهنامهها، مخارج اداری نگهداری سوابق بیمهنامهها و مخارج وصول حق بیمههاست.

.

افشا

46 . اطلاعات زیر باید در یادداشتهای توضیحی صورتهای مالی افشا شود :

الف . رویه شناسايى درآمد حق بيمه و حق بیمه عاید نشده ( اعم از بیمههای مستقیم و بیمههای اتکایی)،

ب . رویه شناسایی هزینه حق بیمه بیمه های اتکایی واگذاری، و

ج . نحوه محاسبه ذخیره خسارت معوق و ذخیره تکمیلی.

47 . اقلام زير بايد در متن ترازنامه افشا شود:

الف . مطالبات از بیمهگذاران و نمایندگان،

ب . مطالبات از بیمهگران اتکایی،

ج . بدهى خسارت معوق،

د . بدهى به بيمهگران اتكايى،

ﻫ . حق بيمه عاید نشده، و

و . ذخیره تکمیلی.

48 . اقلام زير بايد در متن صورت سود و زيان افشا شود:

الف . درآمد حق بيمه (مستقیم و اتکایی قبولی)،

ب . درآمد بازیافت خسارت از بيمهگران اتكايى،

ج . هزينه خسارت بيمههاي مستقيم و اتکایی قبولی، و

د . هزينه حق بيمه اتکايي واگذارى.

49 . اجزاى تشكيلدهنده اقلام ذكر شده در بندهاى 47 و 48 در يادداشتهاى توضيحى افشا ميشود.

.

تاریخ اجرا

50 . الزامات این استاندارد درمورد کلیه صورتهای مالی که دوره مالی آنها از تاریخ 1/1/1386 و بعد از آن شروع می شود، لازمالاجراست.

مطابقت با استانداردهای بینالمللی حسابداری

51 . هیئت استانداردهای بینالمللی حسابداری در رابطه با بیمههای عمومی، استاندارد خاصی تدوین نکرده است، اما در استاندارد بینالمللی گزارشگری مالی شماره 4 با عنوان ” قراردادهای بیمه“ چارچوبهای کلی در مورد تعریف بیمه و فعالیتهای بیمهای ارائه کرده است.

پیوست شماره 1

نمونه صورتهای مالی

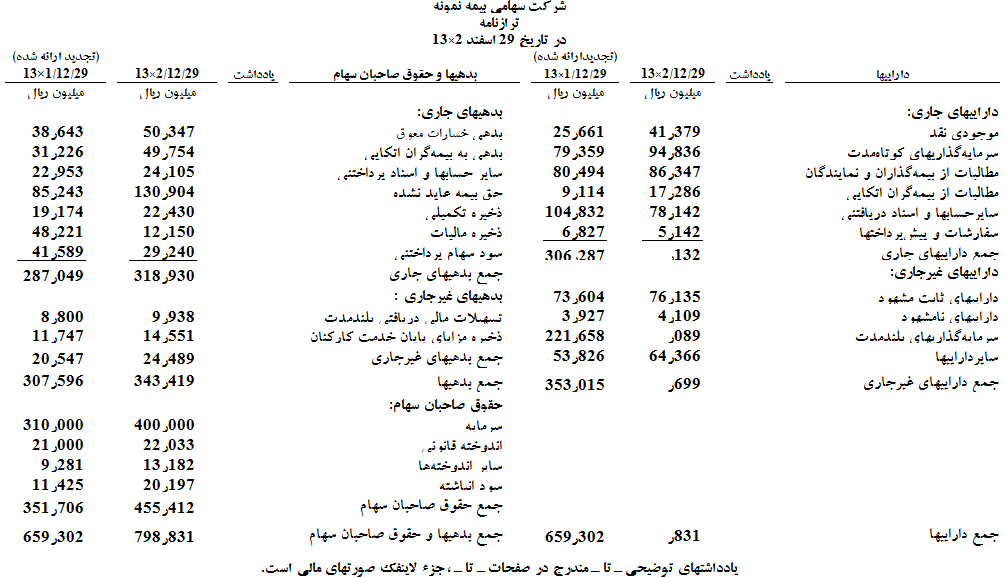

این پیوست بهمنظور آشنایی با نحوه اجرای بعضی از الزامات استاندارد حسابداری شماره 28 تهیه شده است و بخشی از استاندارد محسوب نمیشود.

در این پیوست صورتهای مالی اساسی همراه با برخی از یادداشتهای توضیحی لازم برای تشریح کاربرد الزامات این استاندارد ارائه شده است. صورتهای مالی نمونه مندرج در این پیوست، اطلاعات مربوط به فعالیتهای بیمه زندگی را دربر نمیگیرد. این نمونه دربرگیرنده بخشی از صورتهای مالی است و نباید بهعنوان یک مجموعه کامل و جامع درنظر گرفته شود.

پيشينه

1 . پیش از تدوین این استاندارد، شرکتهای بیمه در ایران برای گزارشگری مالی فعالیتهای بیمـه عمومی، در مواردی که آییننامههای شورای عالی بیمـه رویـه خاصی را مقـرر کـرده بـود، از این آییننامهها تبعیت و در بقیه موارد از استانداردهای حسابداری استفاده میکردند. با توجه به وجود استاندارد حسابداری خاص برای فعالیتهای بیمهای در دیگر کشورها، ورود بخش خصوصی به فعالیتهای بیمه و لزوم شفافیت بیشتر در گزارشگری مالی شرکتهای بیمـه، در شهریورماه 1381 پروژهای با عنوان ” تدوین استانداردهای حسابداری برای فعالیتهای بیمه“ بهموجب مصوبه کمیته تدوین استانداردهای حسابداری در دستور کار مدیریت تدوین استانداردها قرار گرفت.

2 . پروژه در قالب یک پژوهش برای گروه کارشناسی مدیریت تدوین استانداردها تعریف شد. ابتدا ادبیات و استانداردهای مرتبط در سایـر کشورهـا بررسی و گزارش مطالعـات تطبیقی تهیه گردید، سپس براساس مطالعات مقدماتی، فعالیتهـای بیمه باتوجـه به ماهیت و ویژگیهای آن به دو بخش تقسیم و مقرر شد پروژه تدوین استاندارد حسابداری برای فعالیتهـای بیمه در دو مرحله اجرا شود. تدوین استاندارد حسابداری برای فعالیتهای بیمه عمومی در دستور کار مرحله اول پروژه و تدوین استاندارد حسابداری فعالیتهای بیمه زندگی نیز در دستـور کار مرحله دوم قرار گرفت.

3 . باتوجه به ویژگیهای صنعت بیمه، گروه کارشناسی تدوین استانـدارد حسابداری فعالیتهـای بیمه با عضویت نمایندگان بیمه مرکزی، نمایندگان شرکتهای بیمه و برخی مدیران حسابرسی شرکتهای بیمه تشکیل شد. پس از تشکیل گروه کارشناسی، مسائل خاص فعالیتهای بیمه عمومی توسط اعضای گروه بررسی شد ونتایج کار گروه کارشناسی در قالب یک گزارش پژوهشی دراختیار کمیته تدوین استانداردهای حسابداری قرار گرفت.

4 . پس از تأیید ضرورت تدوین استاندارد حسابداری فعالیتهای بیمه عمومی توسط کمیته تدوین استانداردهای حسابداری، گروه کارشناسی پیشنویس استاندارد را تهیه کرد. این پیشنویس در جلسات متعدد کمیته تدوین استانداردهای حسابداری بررسی و اصلاحات لازم در آن اعمال گردید.

دلایل تدوین استاندارد حسابداری فعالیتهای بیمه عمومی

5 . اهم دلایل ضرورت تدوین این استاندارد بهشرح زیر است :

- ویژگیهای متفاوت و منحصربه فرد فعالیتهای بیمه عمومی.

- مستثنیکردن فعالیتهای بیمه از دامنه کاربرد استاندارد حسابداری شماره3 باعنوان ”درآمد عملیاتی“ .

- استفاده از روشهای متفاوت حسابداری توسط شرکتهای بیمه برای معاملات و رویدادهای مشابه.

- لزوم شفافیت بیشتر گزارشگری مالی شرکتهای بیمه.

دامنه کاربرد

6 . یکی از مسائل مطرح این است کـه آیـا این استاندارد بایـد تمام جنبههای حسابداری شرکتهای بیمه را پوشش دهد یا تنها بر فعالیتهای بیمهای متمرکز باشد. کمیته بنابه دلایل زیر معتقد است که این استاندارد باید تنها بر فعالیتهای بیمهای بپردازد:

الف . تدوین استاندارد حسابداری برای شرکتهای بیمه موجب تکرار الزامـات مطـرح شده در دیگر استانداردهای حسابداری میشود که ضرورت ندارد.

ب . چنانچه الزامات حسابداری تجویز شده برای شرکتهای بیمه با الزامات حسابداری تجویز شده برای سایر شرکتها درمورد یک رویداد واحد متفاوت باشد، این امر میتواند بر قابلیت مقایسه اطلاعات مالی بین شرکتها اثر نامطلوب داشته باشد.

ج . شرکتهای بیمه ممکن است صرفاً در یک زمینه تخصصی فعالیت کنند یا اینکه فعالیتهای تخصصی متفاوتی را انجام دهند. لذا تدوین یک استاندارد جامع برای تمام آنها ممکن

است عملی و قابل توجیـه نباشد. علاوهبر این، برخی از شرکتهـای بیمـه ممکن است هم در زمینه فعالیتهای بیمهای و هم در دیگر زمینهها فعالیت کنند.

7 . بهدلیل گستردگی دامنه فعالیتهای بیمهای و در عین حال متفاوت بودن ویژگیهای این فعالیتها از یکدیگر، کمیته تصمیم گرفت فعالیتهای بیمهای را باتوجه به ویژگیهای آنها طبقهبندی کند. باتوجه به بررسیهای انجام شده درخصوص انواع فعالیتهای بیمهای، این فعالیتها به دو دسته شامل فعالیتهای بیمه عمومی (غیر زندگی) و فعالیتهای بیمه زندگی طبقهبندی شد. نظر بهاینکه این دو گروه فعالیت تفاوتهای قابل ملاحظهای با یکدیگر دارند، مقرر شد بنابه ضرورتهای موجود ابتدا استاندارد حسابداری فعالیتهای بیمه عمومی تدوین شود.

شناخت درآمد حق بیمه

8 . درآمد حق بیمه از تاریخ شروع پوشش بیمهای در رابطه با هریک از بیمهنامهها شناسایی میشود. تاریخ شروع پوشش بیمهای اصولاً باید در رابطه با هریک از بیمهنامههایصادره تعیین شود. اما بهدلیل حجم زیاد بیمهنامههای صادره، پراکندگی جغرافیایی صدور بیمهنامهها، عدم دسترسی بموقع به اطلاعات لازم و سایر محدودیتهای موجود، تعیین تاریخ شـروع پوشش بیمهای در رابطه با هریک از بیمهنامهها عملی دشوار و فاقد توجیه اقتصادی است. بنابراین، بنابه ملاحظات عملی، بیمهگران میتوانند از یک تاریخ تقریبی برای تعیین تاریخ شروع پوشش بیمهای برای مجموعهای از بیمهنامهها استفاده کنند، بشرطی که درآمد حق بیمه شناسایی شده با استفاده از این روش در مقایسه با درآمد حق بیمه شناسایی شده باتوجه به تاریخ شروع پوشش بیمهای هریک از بیمهنامهها در دوره مالی مربوط تفاوت با اهمیتی نداشته باشد.

9 . حق بیمه بابت پذیرش خطر توسط بیمهگر برای یک دوره معین است. در بیمههای عمومی، اغلب دوره زمانی پوشش خطر توسط بیمهنامهها با دوره تحت پوشش صورتهای مالی منطبق نیست، لذا باید براساس الگوی مشخص، آن بخش از حق بیمه که با خطرات پذیرفته شده در دوره مالی جاری مرتبط است، بهعنوان درآمد حق بیمه و بخش دیگری که با خطرات پذیرفته شده در دوره یا دورههای آتی مرتبط است بهعنوان حق بیمه عاید نشده (بدهی بیمهگـر) شناسایی شود. برای آندسته از فعالیتهای بیمه عمومی که توزیع خطر در طول دوره پوشش خطر (مدت بیمه نامه) نوسان قابل ملاحظهای ندارد، فرض بر این است که حق بیمه بهطور یکنواخت در طول دوره پوشش خطر عاید میشود. بنابراین، درآمد حق بیمه را میتوان با استفاده از الگوی تناسب زمانی شناسایی کرد.

10 . از بین روشهای قابل استفاده در الگوی تناسب زمانی شامل روشهای روزانه ()، ماهانه ()، فصلی () و سالانه ()، روش سالانه بخاطر غیر واقعی بودن بیش از حد نتایج بکارگیری آن نامناسب میباشد. بنابراین روش فصلی بهدلیل صرفه اقتصادی و سهولت آن بهعنوان تأمینکننده حداقل دقت مورد انتظار، توسط کمیته پذیرفته شد.

11 . یکی از روشهای متداول در صنعت بیمه کشور برای شناسایی درآمد حق بیمه و حق بیمه عاید نشده، روش درصد ثابت است که به دلایل زیر توسط کمیته پذیرفته نشد :

الف . حجم فعالیت شرکتهای بیمه در دورههای زمانی مختلف باهم متفاوت است و اعمال درصد ثابت باعث میشود شفافیت صورتهای مالی مخدوش شود، و

ب . تعیین یک درصد ثابت امری بسیار قضاوتی است و در مقایسه با روش تناسب زمانی از قابلیت اتکای کمتری در گزارشگری مالی برخودار است.

خسارت

12 . بخشی از خسارت ممکن است از طریق اموال اسقاطی و حق جانشینی بازیافت شود. باتوجه به اینکه این بازیافتها با خسارت رابطه علت و معلولی دارد، بنابراین، مبالغ بازیافتی یا بازیافتنی مذکور باید در همان دورهای که خسارت مربوط به حساب گرفته میشود، شناسایی و مطابق رویه مورد استفاده برای اندازهگیری بدهی خسارت مربوط، اندازهگیری شود. بازیافت خسارت ناشی از اموال اسقاطی یا حقجانشینی بهدلیل ارتباط با رویداد یا شرایطی واحد از مبلغ خسارت کسر میشود.

ذخیره تکمیلی

13 . براساس آییننامههای مصوب شورای عالی بیمه درصدی از حق بیمههای هرسال پس از کسر حق بیمه اتکایی واگذاری بهعنوان ذخیره فنی تکمیلی و ذخیره فنی خطرات حوادث طبیعی محاسبه و شناسایی میشود. طرف حساب این ذخایر هزینه دوره شرکتهای بیمه است. بهموجب مفاهیم نظری گزارشگری مالی، ذخایر بخشی از بدهیهاست و لذا تنها اقلامی را میتوان بهعنوان ذخیره شناسایی کرد که شرایط شناخت بدهی را احراز کرده باشد. یکی از این شرایط وجود تعهد فعلی برای انتقال منافع اقتصادی است. اقلامی که تعهد کنونی شرکت بیمه نیست نباید بهعنوان ذخیره در صورتهای مالی شناسایی شود.

14 . چنانچه هر رشته از فعالیتهای بیمهای در شرکتهای بیمه زیانبار باشد یعنی هزینه خسارت مورد انتظار بیش از حق بیمه عاید نشده باشد، شرکتهای بیمه عملاً تعهد فعلی برای انتقال منافع اقتصادی در آینده دارند و از این بابت لازم است ذخیره تکمیلی شناسایی کنند. احتساب ذخیره تکمیلی برمبنای هر رشته از فعالیتهای بیمهای با هدف انعکاس عملکرد هریک از رشتهها بهطور جداگانه (عدم تهاتر زیان یک رشته با سود رشتههای دیگر) و اعمال احتیاط در شناسایی زیان صورت میگیرد.

15 . شرکتهای بیمه در رابطه با حوادث طبیعی فاجعهآمیز مانند زلزلههای شدید که خسارت سنگین بهبار میآورد، تعهد فعلی ندارند ولذا نمیتوانند از این بابت ذخیرهای شناسایی کنند. حوادثی مانند زلزله قابل پیشبینی نیست و انعکاس هزینه از این بابت در دورههای زمانی قبل از وقوع، با مفاهیم نظری گزارشگری مالی سازگار نیست

حق بیمههای اتکایی

16 . از آنجا که معاملات بیمه اتکایی تعهدات بیمهگر مستقیم را در مقابل بیمهگذار رفع نمیکند، بنابراین، معاملات اتکایی به صورت ناخالص گزارش میشود و مطالبات از بیمهگران اتکایی با خسارت پرداختنی به بیمهگذاران مربوط تهاتر نمیگردد. زیرا طبق مفاهیم نظری گزارشگری مالی تهاتر تنها زمانی مناسب است که واحد تجاری قادر باشد برتسویه حساب از طریق پرداخت مبلغ خالص یا عدم پرداخت و الزام دیگری به پرداخت مبلغ خالص اصرار ورزد و این توان تضمین شده باشد. همچنین درآمدها و هزینههای مربوط به بیمهاتکایی با یکدیگر تهاتر نمیشود، زیرا بیمهگر بدون توجه به شرایط بیمه اتکایی متعهد بهجبران خسارت وارده به بیمهگذار است. ضمناً، عدم تهاتر درآمدها و هزینههای مربوط به بیمههای اتکایی به ارائه اطلاعات شفاف درخصوص دامنه و اثربخشی و شاخصهای عملکرد مدیریت خطر به استفادهکنندگان صورتهای مالی کمک میکند. لذا بیمهگر مستقیم مبلغ حق بیمههای عاید شده طی دوره مالی را بهعنوان درآمد شناسایی و حق بیمه واگذاری به بیمهگران اتکایی را بهعنوان هزینه شناسایی میکند. همچنین خسارت دریافتی یا دریافتنی از بیمهگران اتکایی توسط بیمهگر مستقیم بهعنوان درآمد شناسایی میشود و با هزینه خسارت یا هزینه حق بیمه اتکایی واگذاری قابل تهاتر نیست.